Заявленные и восстановленные вычеты по поставкам по НДС по авансам – все, что вам нужно знать

Налог на добавленную стоимость (НДС) является одним из основных налоговых платежей для предпринимателей и организаций. В России данный налог регулируется Федеральным законом “О налоге на добавленную стоимость”, который определяет порядок уплаты НДС и условия его восстановления.

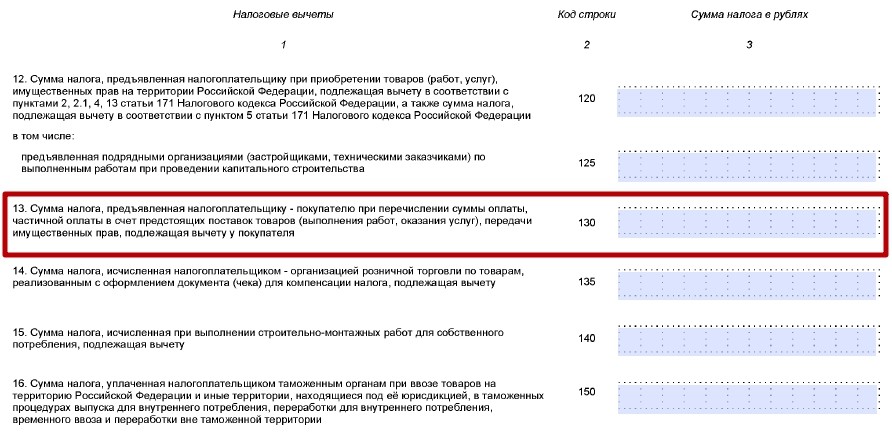

Одной из важных составляющих системы НДС являются вычеты по поставкам по авансам. Вычет по поставкам по авансам представляет собой сумму НДС, уплаченную поставщику товаров или услуг в качестве аванса. При этом, поставщик имеет право заявить вычет НДС, уплаченный поставщику, в своей налоговой декларации.

Заявленные и восстановленные вычеты по поставкам по НДС по авансам соотносятся с осуществленными поставками товаров или услуг. Заявленные вычеты представляют собой сумму НДС, указанную в налоговой декларации поставщика в качестве вычета по поставкам по авансам. Восстановленные вычеты, в свою очередь, представляют собой сумму НДС, восстановленную поставщиком на основании законодательства при отсутствии фактической поставки товаров или услуг.

Заявленные и восстановленные вычеты по поставкам по НДС по авансам являются важным инструментом для бизнеса, который позволяет оптимизировать налоговую нагрузку и получить возврат ранее уплаченного налога. Однако, для успешного применения данного инструмента необходимо точное соответствие действующему законодательству и правилам ведения налогового учета.

- Основные принципы вычетов по НДС

- Виды вычетов по НДС в России

- Заявленные вычеты по НДС

- Порядок заявки на вычет по НДС

- Восстановленные вычеты по НДС

- Сроки и условия восстановления вычетов

- Консультация специалиста

- Вопрос-ответ:

- Что такое вычеты по поставкам по НДС по авансам?

- Какие вычеты могут быть заявлены по поставкам по НДС по авансам?

- Какие документы необходимо представить для восстановления вычетов по поставкам по НДС по авансам?

- Какие сроки установлены для восстановления вычетов по поставкам по НДС по авансам?

- Могут ли быть отказано в восстановлении вычетов по поставкам по НДС по авансам?

- Какие вычеты можно заявить по НДС на аванс?

- Видео:

Основные принципы вычетов по НДС

1. Предназначение для предпринимательской деятельности.

Вычет по НДС можно получить только в том случае, если товары или услуги были приобретены и используются непосредственно для осуществления предпринимательской деятельности. При этом требуется наличие документов, подтверждающих приобретение и использование товаров или услуг.

2. Учетные документы.

Основным условием получения вычета по НДС является наличие учетных документов, подтверждающих факт приобретения и использования товаров или услуг в ходе предпринимательской деятельности. К таким документам относятся счета-фактуры, накладные, кассовые чеки и другие документы, соответствующие законодательству в области налогообложения.

3. Соблюдение сроков и порядка предъявления.

Для получения вычета по НДС необходимо соблюдать установленные сроки и порядок предъявления заявления. Обычно требуется подача заявления не позднее чем через один месяц после окончания налогового периода, в котором были произведены приобретения. Также следует учесть, что возврат НДС может быть осуществлен только при соблюдении всех требований налогового законодательства.

4. Пропорциональность использования товаров и услуг.

Вычет по НДС производится пропорционально использованию товаров или услуг в ходе предпринимательской деятельности. Если часть приобретенных товаров или услуг используется не для предпринимательской деятельности, то налоговый вычет применяется только к той части, которая была использована именно для этих целей.

5. Соответствие законодательству.

Осуществление вычета по НДС требует полного соответствия действующему законодательству. Предприниматели должны обратить внимание на требования закона, связанные с оформлением и предъявлением учетных документов, контроль за соблюдением сроков предъявления заявления и другие аспекты налогового законодательства.

Соблюдение указанных принципов позволит предпринимателям воспользоваться возможностями вычетов по НДС, что способствует оптимизации налоговой нагрузки и улучшению финансового положения предприятия.

Виды вычетов по НДС в России

1. Вычет по НДС при приобретении товаров и услуг для предпринимательской деятельности. Юридические лица могут оформить вычет на уплаченный НДС при покупке товаров или услуг, которые используют для осуществления своей предпринимательской деятельности. Для этого необходимо предоставить налоговой декларации сведения о сумме и условиях приобретения товаров или услуг.

2. Вычет по НДС при импорте товаров. Юридические лица, осуществляющие импорт товаров в Россию, могут получить вычет по уплаченному НДС при регистрации товара в таможенных органах. Для этого необходимо представить документы, подтверждающие покупку товара за рубежом и оплату таможенных пошлин и налогов.

3. Вычет по НДС при экспорте товаров и услуг. Юридические лица, осуществляющие экспорт товаров или услуг за пределы России, могут получить вычет по НДС, уплаченному при покупке товаров или услуг, которые использовались для производства экспортируемых товаров или предоставления экспортируемых услуг.

4. Вычет по НДС при строительстве объектов. Юридические лица, осуществляющие строительство объектов, могут получить вычет по НДС, уплаченному при покупке строительных материалов и услуг, используемых при строительстве. Для этого необходимо предоставить налоговой декларации, а также подтверждающие документы, свидетельствующие о покупке и использовании материалов и услуг.

5. Вычет по НДС при определенных деятельностях. В определенных случаях, для некоторых сфер деятельности, предусмотрены особые виды вычетов по НДС. Например, для аграрных организаций предусмотрен вычет по НДС, уплаченному при покупке сельскохозяйственной продукции, семян и средств защиты растений.

Заявленные вычеты по НДС

Заявленные вычеты по НДС представляют собой суммы налогов, которые должны быть возвращены налогоплательщикам в результате осуществления операций, связанных с НДС. Эти вычеты могут быть заявлены в случае, если налогоплательщик осуществил поставку товаров или услуг, приобретение которых связано с налогом на добавленную стоимость.

Для получения заявленного вычета по НДС необходимо соблюдать следующие условия:

- Сделка должна быть законной и документально подтверждена.

- Предъявление налогового документа, содержащего сведения о налоге на добавленную стоимость, указанные в статье 167 Налогового кодекса РФ, в соответствии с требованиями Федерального закона от 22.08.2004 № 115-ФЗ.

- Соблюдение срока заявления вычета. Заявление о возврате налога на добавленную стоимость должно быть подано в налоговый орган, в зависимости от формы определения налога, в установленный срок.

Процедура получения заявленного вычета по НДС может состоять из следующих этапов:

- Заявление о возврате налоговых платежей.

- Проверка налоговым органом правильности заполнения заявления и соответствия представленных документов требованиям законодательства.

- Рассмотрение заявления налоговым органом и вынесение решения о возврате или отказе в возврате налоговых платежей.

- Получение возвращенных налоговых платежей налогоплательщиком.

Полученные заявленные вычеты по НДС могут быть использованы налогоплательщиком для погашения своих налоговых обязательств, например, по уплате налога на прибыль или подоходного налога.

Порядок заявки на вычет по НДС

Для того чтобы воспользоваться возможностью вычета по НДС, необходимо следовать определенному порядку, установленному налоговым законодательством. Ниже представлены основные шаги по заявке на вычет:

- Подготовка документов: в первую очередь необходимо собрать и подготовить все необходимые документы, подтверждающие осуществление операций по поставкам товаров и услуг.

- Составление налоговой декларации: заявка на вычет по НДС подается в форме налоговой декларации, для этого необходимо правильно заполнить все соответствующие графы. Для разных категорий налогоплательщиков может быть установлен свой вид декларации.

- Подача заявки: налоговая декларация с заявкой на вычет по НДС подается в налоговый орган, в котором осуществляется регистрация налогоплательщика.

- Ожидание рассмотрения: после подачи заявки необходимо ожидать рассмотрения налоговым органом. Процесс рассмотрения может занять определенное время, поэтому необходимо быть готовым к длительному ожиданию.

- Получение решения: после рассмотрения заявки налоговым органом будет принято решение о предоставлении или отказе в вычете по НДС. В случае положительного решения, налогоплательщик получает возможность восстановить вычет.

- Восстановление вычета: при положительном решении налогового органа, налогоплательщик осуществляет восстановление вычета по НДС путем зачета излишне уплаченного НДС или возврата излишне уплаченной суммы.

Важно помнить, что процедура заявки на вычет по НДС требует точного соблюдения всех требований налогового законодательства. Ошибки или неправильное заполнение документов может привести к отказу в вычете или задержке в получении решения от налогового органа.

Восстановленные вычеты по НДС

Восстановление вычетов по НДС осуществляется в случае, если предприятие или организация имеет право на получение вычетов по НДС, но на момент обработки налоговой декларации эти вычеты не были учтены. Причины отсутствия учета вычетов могут быть различными, включая ошибки в документации, сроки предоставления отчетности и другие факторы.

Для получения восстановленных вычетов по НДС необходимо обратиться в налоговый орган с письменным заявлением и предоставить все необходимые документы, подтверждающие основания для восстановления вычетов. В заявлении следует указать суммы восстановления вычетов, а также предоставить доказательства уплаты налоговых сумм.

После получения заявления налоговый орган проводит проверку предоставленных документов и рассматривает заявление о восстановлении вычетов по НДС. При положительном решении налогового органа, предприятие или организация получает восстановленные вычеты на свой банковский счет.

Восстановление вычетов по НДС является важной процедурой для предприятий и организаций, поскольку позволяет снизить налоговую нагрузку и улучшить финансовую позицию. Однако следует помнить, что процесс восстановления вычетов требует внимания к деталям и своевременного предоставления всей необходимой информации и документов налоговому органу.

Сроки и условия восстановления вычетов

Одним из важных условий восстановления вычетов является наличие договора между покупателем и поставщиком, подтверждающего факт предоставления аванса. Наличие такого договора позволяет удостовериться в правомерности предъявления требования о восстановлении вычета.

При заявлении о восстановлении вычетов необходимо также предоставить документацию, подтверждающую факт поставки товаров или оказания услуг. Эта документация должна соответствовать требованиям налогового законодательства и содержать все необходимые реквизиты.

Восстановление вычетов по НДС является сложной процедурой, требующей не только знания налогового законодательства, но и аккуратности при составлении и предоставлении документов. Ошибки при восстановлении вычетов могут привести к их отклонению налоговыми органами и, соответственно, к упущенной выгоде для компании.

Консультация специалиста

Для избежания ошибок при восстановлении вычетов рекомендуется обратиться к специалистам, имеющим опыт работы в сфере налогового консалтинга. Такие специалисты помогут контролировать процесс восстановления вычетов, подготовить необходимую документацию и ответить на все возникшие вопросы.

Не стоит забывать, что восстановление вычетов – это одна из возможностей минимизации налоговых платежей для предприятий, поэтому важно быть внимательным и проактивным в вопросах по НДС.

Вопрос-ответ:

Что такое вычеты по поставкам по НДС по авансам?

Вычеты по поставкам по НДС по авансам – это сумма, которую компания может вычесть из своей общей налоговой обязанности по налогу на добавленную стоимость (НДС) на основе возвратов НДС, полученных при поставке товаров или услуг по авансам.

Какие вычеты могут быть заявлены по поставкам по НДС по авансам?

По поставкам по НДС по авансам можно заявить следующие вычеты: вычеты по исправлению суммы НДС; вычеты по исполнению условий налогового законодательства; вычеты по пропорциональному расчету.

Какие документы необходимо представить для восстановления вычетов по поставкам по НДС по авансам?

Для восстановления вычетов по поставкам по НДС по авансам необходимо представить следующие документы: письменное заявление о восстановлении вычетов; договор или акт о предоставлении авансового платежа; документы, подтверждающие факт выполнения условий договора; документы, подтверждающие предоставление НДС.

Какие сроки установлены для восстановления вычетов по поставкам по НДС по авансам?

Сроки восстановления вычетов по поставкам по НДС по авансам составляют 12 месяцев с момента получения аванса. В случае если компания не смогла восстановить вычет в установленные сроки, она может обратиться в налоговый орган с просьбой пролонгировать сроки.

Могут ли быть отказано в восстановлении вычетов по поставкам по НДС по авансам?

Да, налоговый орган может отказать в восстановлении вычетов по поставкам по НДС по авансам, если компания не предоставила все необходимые документы или не выполнила условия договора. В этом случае компания может обратиться в суд для защиты своих прав.

Какие вычеты можно заявить по НДС на аванс?

По НДС на аванс можно заявить восстановленные вычеты по поставкам товаров, работ, услуг.