Влияние налога на прибыль на уточненную декларацию – основные аспекты и практические рекомендации

Налог на прибыль – это налог, который обязаны платить юридические лица и индивидуальные предприниматели со своей прибыли. Каждый год предприниматели подают декларацию по этому налогу, в которой указывают свою прибыль и сумму налога, которую они должны уплатить. Однако в случаях, когда в первоначальной декларации допущены ошибки или появились новые факты, важно знать о возможности уточнения этой декларации.

Уточненная декларация – это новый документ, который заполняется и подается, если были допущены ошибки в первоначальной декларации или появились новые факты. Она позволяет исправить допущенные ошибки или учесть изменения в ситуации предпринимателя, которые могут повлиять на сумму налога.

При уточнении декларации по налогу на прибыль может произойти изменение суммы налога, которую предприниматель должен уплатить. Если в первоначальной декларации были допущены ошибки в расчете налоговой базы или в учете расходов, то по уточненной декларации налог может как увеличиться, так и уменьшиться.

- Влияние уточненной декларации на налог

- Понятие и особенности уточненной декларации по налогу на прибыль

- Особенности уточненной декларации:

- Изменения в расчете налога

- Возможные последствия для организации

- Процедура подачи уточненной декларации

- Полезные рекомендации при уточнении декларации

- Вопрос-ответ:

- Какие изменения можно внести в уточненную декларацию по налогу на прибыль?

- Какие штрафы предусмотрены в случае несвоевременной подачи уточненной декларации по налогу на прибыль?

- Какие документы необходимо предоставить вместе с уточненной декларацией по налогу на прибыль?

- Можно ли сделать уточненную декларацию по налогу на прибыль, если срок подачи декларации уже истек?

- Какие последствия могут быть при неправильном заполнении уточненной декларации по налогу на прибыль?

- Почему может измениться налог в уточненной декларации по налогу на прибыль?

- Видео:

Влияние уточненной декларации на налог

Указанные изменения в уточненной декларации могут оказать влияние на сумму налога, подлежащего уплате. После обработки декларации налоговым органом производится перерасчет налоговых обязательств на основании представленных данных. В связи с этим, уточненная декларация может привести к увеличению или уменьшению суммы налога, который должен быть уплачен.

Важно отметить, что уточненная декларация по налогу на прибыль может повлечь за собой не только изменение размера налоговых обязательств, но также влечь за собой иные последствия. Например, возможность изменения ставок налогообложения, применяемых к определенным видам деятельности или к региональным налоговым льготам.

Понятие и особенности уточненной декларации по налогу на прибыль

Основной целью уточненной декларации является предоставление дополнительного времени и возможности для улучшения точности и полноты информации, касающейся налоговых расчетов и платежей по налогу на прибыль.

Часто уточненная декларация может быть подана в случае выявления ошибок или упущений в исходной декларации, а также в случае изменения обстоятельств, влияющих на налоговые обязательства предприятия.

Особенности уточненной декларации:

- Временные рамки: Уточненная декларация должна быть подана в установленные сроки, которые могут отличаться в зависимости от законодательства и регламентации каждой страны;

- Обязательное уведомление: При подаче уточненной декларации необходимо уведомить налоговые органы о том, что представленная ранее декларация отменяется и заменяется уточненной версией;

- Причины подачи: Уточненная декларация может быть подана по разным причинам, таким как обнаружение ошибок, изменение правил налогообложения или обстоятельств, влияющих на налоговые обязательства;

- Корректировки и изменения: В уточненной декларации могут быть внесены изменения и корректировки в отчетность, такие как изменение сумм доходов, расходов, налоговых вычетов и т.д.;

- Актуальность: Уточненная декларация должна содержать актуальную информацию с датой ее подачи, которая должна быть указана в документе.

Выявление и исправление ошибок с помощью уточненной декларации является важным инструментом в налоговой отчетности и помогает предприятиям быть строго соблюдать законодательство и минимизировать налоговые риски.

Изменения в расчете налога

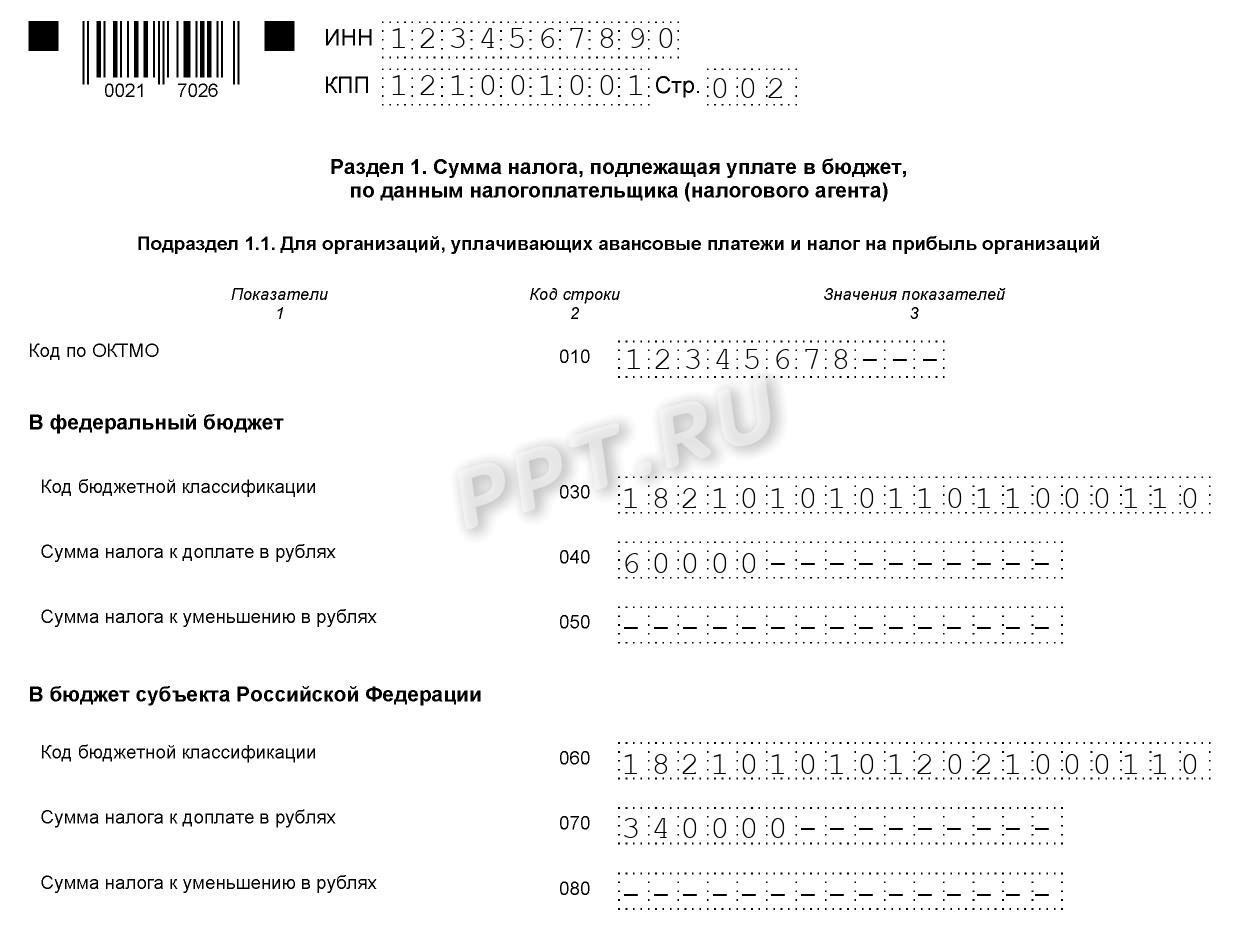

При подаче уточненной декларации по налогу на прибыль, возможны изменения в расчете налога, которые могут повлиять на сумму налогового платежа компании. В этом разделе мы рассмотрим основные изменения, которые могут возникнуть при уточнении декларации.

Одно из главных изменений, которое может повлиять на налоговый расчет – это изменение базы налогообложения. При уточнении декларации компания может обнаружить дополнительные доходы или расходы, которые не были учтены при первоначальном расчете. Такие изменения могут быть связаны, например, с ошибочным учетом операций, неверной классификацией доходов или расходов и прочими факторами. В результате, может возникнуть необходимость корректировки базы налогообложения, что повлияет на сумму налогового платежа.

Другое изменение, которое может возникнуть при уточнении декларации, связано с изменением ставки налога. Налоговые ставки могут меняться в зависимости от законодательных изменений и условий, установленных налоговым кодексом. При уточнении декларации необходимо учитывать действующие ставки налога и применять их при расчете налогового платежа.

Также при уточнении декларации могут возникнуть изменения, связанные с применением налоговых льгот и особенностей налогообложения. Компании могут быть привилегированными, иметь право на применение специальных ставок или льготных условий налогообложения. При уточнении декларации необходимо учитывать такие особенности и правильно применять соответствующие налоговые ставки и условия.

Наконец, изменения в расчете налога могут быть связаны с применением различных налоговых вычетов и корректировок. Некоторые доходы и расходы могут быть освобождены от налогообложения или учитываться с определенными коэффициентами. При уточнении декларации необходимо правильно учитывать все налоговые вычеты и корректировки, которые могут повлиять на итоговую сумму налогового платежа.

Все вышеуказанные изменения могут привести к изменению суммы налогового платежа, который компания должна заплатить. Поэтому при уточнении декларации необходимо внимательно проверить все доходы и расходы, учесть действующие налоговые ставки, применить налоговые льготы и вычеты, чтобы правильно расчитать сумму налога на прибыль.

| Изменение | Влияние на налоговый расчет |

|---|---|

| Изменение базы налогообложения | Изменяется сумма налогового платежа в зависимости от обнаруженных доходов и расходов |

| Изменение ставки налога | Меняется сумма налогового платежа в зависимости от действующих законодательных ставок |

| Применение налоговых льгот и особенностей налогообложения | Изменяется сумма налогового платежа в зависимости от применяемых налоговых ставок и условий |

| Применение налоговых вычетов и корректировок | Меняется сумма налогового платежа в зависимости от налоговых вычетов и корректировок, применяемых к доходам и расходам |

Возможные последствия для организации

Изменение налоговых расчетов и уточнение декларации по налогу на прибыль может иметь негативные последствия для организации. Во-первых, организация может быть подвергнута налоговой проверке, которая может привести к дополнительным расходам на оплату услуг аудиторов и консультантов, а также отвлечь руководство от основной деятельности.

В случае выявления ошибок в расчетах и недоплаты налогов, организации грозят штрафы и пенализации. Правонарушения в сфере налогообложения могут привести к утрате доверия со стороны партнеров и клиентов, а также негативно сказаться на репутации компании.

Кроме того, изменение налоговой базы может повлиять на финансовое положение организации. Уточненная декларация по налогу на прибыль может привести к дополнительным налоговым платежам, что может существенно ухудшить показатели финансовой деятельности организации.

В целом, изменение налоговых расчетов и уточнение декларации по налогу на прибыль требует особой внимательности и точности, чтобы избежать возможных негативных последствий для организации.

Процедура подачи уточненной декларации

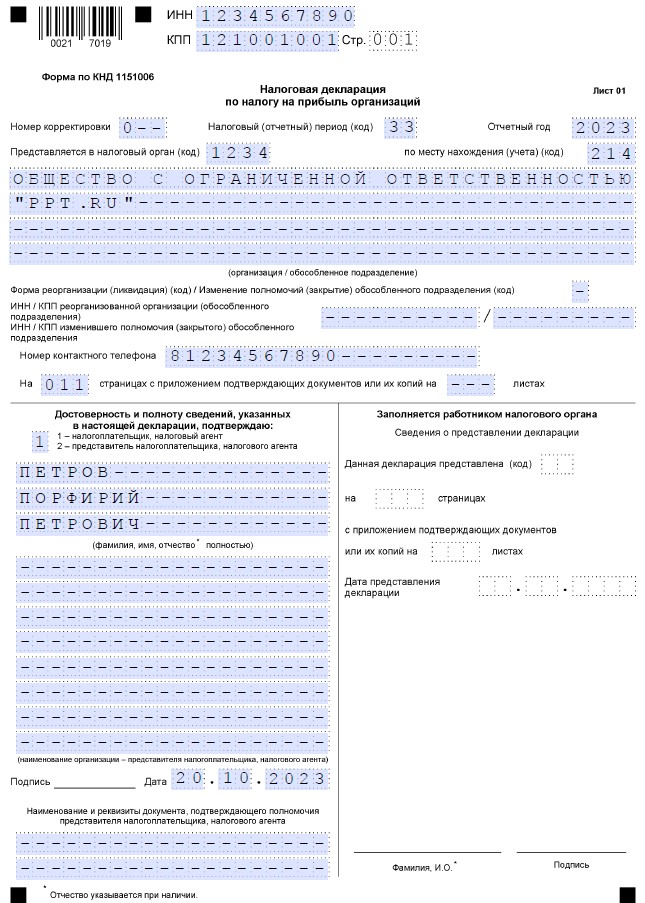

Уточненная декларация по налогу на прибыль представляет собой измененный документ, который подается налогоплательщиком с целью исправления ошибок и уточнения информации, указанной в первоначальной декларации.

Процедура подачи уточненной декларации включает несколько шагов:

- Определение необходимости подачи уточненной декларации. Налогоплательщик должен тщательно проанализировать информацию, указанную в первоначальной декларации, и если обнаружены ошибки или неточности, то необходимо подготовить уточненную декларацию.

- Сбор и подготовка документов. Налогоплательщик должен собрать все необходимые документы, которые подтверждают изменения в уточненной декларации. Это могут быть договоры, счета, акты выполненных работ и другие документы.

- Заполнение уточненной декларации. Налогоплательщик должен аккуратно заполнить уточненную декларацию, указав все изменения и исправления к первоначальной декларации. В случае необходимости, можно приложить пояснения или комментарии к каждому изменению.

- Подача уточненной декларации в налоговый орган. Уточненная декларация должна быть подана в налоговый орган, ответственный за учет и контроль за уплатой налога на прибыль. При подаче декларации необходимо убедиться, что все документы и подтверждающие материалы правильно приложены.

- Обработка уточненной декларации. После подачи уточненной декларации, налоговый орган проводит ее проверку и анализ. В случае необходимости, могут быть заданы дополнительные вопросы или запросы на предоставление дополнительной информации.

- Рассмотрение результатов проверки и уведомление налогоплательщика. По результатам проверки уточненной декларации, налогоплательщику сообщается о результате – либо долг подлежит уплате, либо рассчитанное налогообложение остается неизменным.

В случае подачи уточненной декларации, налогоплательщик должен быть готов предоставить дополнительные документы или объяснения по появившимся изменениям. Важно внимательно следить за сроками подачи уточненной декларации, так как задержка может привести к наложению штрафов и пени.

Полезные рекомендации при уточнении декларации

Уточнение декларации по налогу на прибыль может быть сложным и трудоемким процессом, но следуя определенным рекомендациям, вы сможете справиться с этой задачей более эффективно и избежать ошибок. Вот некоторые полезные советы при уточнении декларации:

1. Тщательно изучите требования налогового кодекса по составлению уточненной декларации. Это поможет вам понять, какие изменения необходимо внести и какие документы и данные потребуются.

2. Проверьте информацию о доходах и расходах, указанных в исходной декларации, чтобы обнаружить возможные неточности или пропуски. Ошибки в расчетах или неправильно учтенные затраты могут привести к серьезным проблемам при позднейшей проверке налоговой службой.

3. Обратите внимание на налоговые скидки, которые вы можете применить. Некоторые расходы, такие как расходы на научно-исследовательскую деятельность или инновационные проекты, могут быть учтены в уточненной декларации, что позволит вам снизить налогооблагаемую прибыль.

4. Рассмотрите возможность воспользоваться услугами профессионалов. Налоговые консультанты или аудиторы могут помочь вам правильно составить уточненную декларацию и избежать ошибок, которые могут привести к дополнительным штрафам.

5. Сохраняйте все необходимые документы, подтверждающие отчетность. В случае проверки налоговой службы вы сможете предоставить доказательства своих доходов и расходов. Это также поможет вам доказать правомерность внесенных изменений в уточненной декларации.

Подводя итог, уточнение декларации является важным шагом, чтобы быть в соответствии с налоговым законодательством и избежать последствий. Следуя указанным рекомендациям, вы сможете правильно и своевременно уточнить декларацию по налогу на прибыль, минимизировать риски и обеспечить безопасность своих налоговых обязательств.

Вопрос-ответ:

Какие изменения можно внести в уточненную декларацию по налогу на прибыль?

В уточненную декларацию по налогу на прибыль можно внести изменения в отчетный период, в том числе изменения в доходах и расходах предприятия, налоговых вычетах, амортизации и других параметрах, которые могут повлиять на итоговую сумму налога на прибыль.

Какие штрафы предусмотрены в случае несвоевременной подачи уточненной декларации по налогу на прибыль?

В случае несвоевременной подачи уточненной декларации по налогу на прибыль могут быть применены штрафные санкции. Размер штрафа зависит от суммы задолженности и количества дней просрочки. При этом, штраф будет начисляться за каждый день просрочки с момента истечения установленного срока.

Какие документы необходимо предоставить вместе с уточненной декларацией по налогу на прибыль?

Вместе с уточненной декларацией по налогу на прибыль необходимо предоставить все документы, подтверждающие доходы и расходы предприятия, налоговые вычеты, амортизацию и другие параметры, которые были изменены в уточненной декларации.

Можно ли сделать уточненную декларацию по налогу на прибыль, если срок подачи декларации уже истек?

Да, можно сделать уточненную декларацию по налогу на прибыль даже после истечения срока подачи декларации. В этом случае необходимо будет уплатить штрафные санкции за несвоевременную подачу и предоставить все необходимые документы, подтверждающие изменения в уточненной декларации.

Какие последствия могут быть при неправильном заполнении уточненной декларации по налогу на прибыль?

При неправильном заполнении уточненной декларации по налогу на прибыль могут возникнуть различные последствия. Это может быть начисление штрафных санкций, проведение налоговой проверки, а также возможные судебные разбирательства. Кроме того, неправильное заполнение декларации может повлечь за собой потерю доверия со стороны налоговых органов и негативные последствия для репутации предприятия.

Почему может измениться налог в уточненной декларации по налогу на прибыль?

Налог в уточненной декларации по налогу на прибыль может измениться по нескольким причинам. Во-первых, в самой уточненной декларации могут быть исправлены ошибки или неточности, которые приводили к неправильному расчету налога. Во-вторых, может измениться налоговое законодательство или условия налогообложения, что также может повлиять на расчет налога.