С каких лет у ребенка можно снимать налог на имущество – особенности и правила

Налог на имущество – это обязательный платеж, взимаемый со всех собственников имущества. Однако, существует ряд исключений, когда этот налог можно снять, в том числе и с ребенка. В современных условиях многие родители задаются вопросом о том, когда и по каким условиям можно освободить своего ребенка от уплаты этого налога.

Во-первых, для того чтобы ребенок освободился от уплаты налога на имущество, нередко требуется достаточно простое условие – ребенок должен быть несовершеннолетним. В зависимости от законодательства каждой отдельной страны или региона возраст признания доходного налога или освобождения от него может меняться, поэтому родителям следует быть внимательными к законодательству своего региона.

Во-вторых, ребенок может быть освобожден от налога на имущество, если его доходы не превышают определенного порога. Это означает, что, даже если ваш ребенок является совершеннолетним, он может вполне законно не уплачивать налог, если его доходы не превышают установленную норму. Опять же, этот порог дохода может различаться в зависимости от конкретной страны или региона.

- В каких случаях можно снимать с ребенка налог на имущество

- Основные условия

- Возрат

- Заявление

- Смена статуса

- Процедура смены статуса

- Важно помнить

- Опекунство

- Какие могут быть причины назначения опеки?

- Права и обязанности опекуна

- Наследование

- 1. Наследование по завещанию

- 2. Наследование по закону

- Вопрос-ответ:

- Какие условия должны быть выполнены, чтобы снять с ребенка налог на имущество?

- Какие документы нужно предоставить для снятия налога на имущество с ребенка?

- Можно ли снять налог на имущество с ребенка, если он еще не совершеннолетний?

- Каким образом возможно снять налог на имущество с ребенка, если он признан судом полностью обеспечиваемым?

- Какие условия должны быть выполнены, чтобы снять с ребенка налог на имущество?

- Какой размер доходов от имущества необходим, чтобы получить налог на имущество для ребенка?

- Видео:

- Какие налоги и сборы нужно заплатить с наследства?

В каких случаях можно снимать с ребенка налог на имущество

Существуют определенные случаи, когда можно осуществлять снятие с ребенка налога на имущество. Указанные случаи связаны с определенными ситуациями и условиями, которые должны быть соблюдены:

- Если ребенок достиг совершеннолетия и стал полноправным владельцем имущества, находящегося на его имя, то он обязан уплачивать налог на это имущество. Однако, в некоторых случаях, ребенок может быть освобожден от уплаты данного налога.

- Если ребенок является гражданином, проживающим на территории Российской Федерации, и имеет основную регистрацию на указанной территории, то он обязан уплачивать налог на свое имущество.

- Если ребенок не достиг совершеннолетия, а имущество находится на его имя, то налог на это имущество должны платить его родители или законные представители.

Во всех остальных случаях, если ребенок не удовлетворяет указанным выше условиям, то он освобождается от уплаты налога на имущество.

Для более детальной информации об обязанностях ребенка по уплате налога на имущество и возможных освобождениях от этого налога, следует обратиться к соответствующему налоговому законодательству и консультантам по налоговым вопросам.

Основные условия

Для того чтобы снять с ребенка налог на имущество, необходимо выполнение следующих основных условий:

- Возраст ребенка. Данное налоговое льготное условие применяется только к несовершеннолетним детям. Ребенок должен быть не старше 18 лет.

- Статус ребенка. Для того чтобы иметь право на налоговую льготу, ребенок должен быть гражданином Российской Федерации.

- Отсутствие собственности. Ребенок не может быть собственником имущества, имеющего стоимость, превышающую установленный законом порог, который может быть изменен каждый год.

Важно помнить, что налоговая льгота может быть применена только в случаях, когда все условия выполнены.

Возрат

Если у вас был неправомерно удержан налог на имущество с ребенка, вы можете подать заявление на его возрат. Для этого необходимо предоставить следующие документы и соблюсти определенные процедуры:

| 1. | Заявление на возрат |

| 2. | Копия свидетельства о рождении ребенка |

| 3. | Копия документов, подтверждающих ваше право снимать с ребенка налог на имущество |

| 4. | Справка из налогового органа о размере удержанного налога |

| 5. | Документы, подтверждающие факт неправомерного удержания налога |

Заявление и все необходимые документы необходимо подать в налоговый орган, ответственный за учет и уплату налога на имущество в вашем регионе. В процессе рассмотрения заявления будет проведена проверка правомерности удержания налога и вынесено решение о возрате или отказе в возрате.

Если ваше заявление удовлетворено и решение об обрате вынесено, налоговый орган должен возвратить вам сумму неправомерно удержанного налога в установленный законом срок. В случае отказа в возрате, вы имеете право обратиться в суд для защиты своих прав.

В случае возникновения вопросов или затруднений с возратом налога, рекомендуется обратиться за консультацией к специалистам в области налогового права.

Заявление

Для снятия налога на имущество с ребенка требуется подать заявление в налоговую инспекцию. Заявление должно быть составлено на бланке, который можно получить в налоговой службе или загрузить с сайта налоговой инспекции.

Заявление должно содержать следующую информацию:

- ФИО налогоплательщика – ребенка;

- Дата рождения ребенка;

- Адрес проживания ребенка;

- Сведения о родителях (ФИО, адрес, контактные данные);

- Реквизиты счета, на который будет перечисляться сумма налога;

- Срок, на который подается заявление (обычно заявление подается ежегодно до 1 марта);

- Подпись родителя или законного представителя.

Заявление должно быть заполнено аккуратно и разборчиво. Если вам сложно самостоятельно составить заявление, налоговая инспекция может предоставить консультацию или подсказку по заполнению.

После заполнения заявления необходимо его подписать и сдать в налоговую инспекцию лично или отправить по почте. При подаче заявления лично следует иметь паспорт или иной документ, удостоверяющий личность.

После принятия заявления налоговая инспекция рассмотрит его и примет решение о начислении или освобождении от налога на имущество. Результаты рассмотрения заявления будут отправлены вам по почте или будут доступны в личном кабинете налогоплательщика на сайте налоговой инспекции.

Обратите внимание, что в случае отсутствия или неправильного заполнения заявления, налог на имущество может быть начислен или снят с ребенка неправомерно, поэтому следует быть внимательным и аккуратным при заполнении заявления.

Смена статуса

Снимок с ребенка налога на имущество может быть необходим в случае смены его статуса или изменения семейного положения. Это может произойти, например, при совершеннолетии ребенка или в его случае самостоятельного осуществления хозяйственной деятельности.

В случае совершеннолетия ребенка, обычно к его имуществу относится только то, что он получает в виде непосредственного дохода. Поэтому после достижения определенного возраста и перехода в статус взрослого, ребенок может освободиться от налога на имущество.

Если ребенок начинает осуществлять собственную хозяйственную деятельность, например, открывает свое предприятие или становится индивидуальным предпринимателем, тогда он также может быть освобожден от налога на имущество. В таком случае, его имущество будет учитываться в качестве бизнес-активов и облагаться налогом в рамках предпринимательской деятельности.

Процедура смены статуса

Для освобождения от налога на имущество после смены статуса или изменения семейного положения ребенка необходимо обратиться в налоговые органы с соответствующими документами, подтверждающими новое положение ребенка. Обычно, для этого требуется предоставить свидетельство о совершеннолетии, документы, подтверждающие начало предпринимательской деятельности, а также другие необходимые документы, указанные в инструкциях налоговых органов.

Важно помнить

В случае смены статуса или изменения семейного положения ребенка, родители или опекуны обязаны своевременно информировать налоговые органы о таких изменениях и предоставить все необходимые документы. Несоблюдение этого требования может повлечь за собой штрафные санкции или другие юридические последствия.

Опекунство

Опекуном может стать родственник ребенка, друг близкой семьи или учреждение, работающее в сфере заботы о детях. Такой опекун берет на себя права и обязанности родителей, обеспечивая ребенка и заботясь о его благополучии.

Какие могут быть причины назначения опеки?

Опека назначается в случаях, когда:

- один или оба родителя умерли;

- родители лишены родительских прав или ограничены в их осуществлении;

- родители временно не в состоянии заботиться о ребенке, например, из-за болезни или тюремного заключения;

- ребенок оставлен без попечения или без внимания со стороны родителей.

Права и обязанности опекуна

Опекуны вправе:

- заключать договоры от имени ребенка;

- получать деньги и имущество, принадлежащие ребенку;

- принимать решения, касающиеся образования, медицинского обслуживания и проживания ребенка;

- представлять интересы ребенка в отношениях с государственными органами, учреждениями и организациями.

Опекуны обязаны:

- обеспечить ребенку достойные условия жизни;

- заботиться о его здоровье, образовании и воспитании;

- представлять интересы ребенка в суде или других органах;

- соблюдать права ребенка и защищать его интересы.

Важно помнить, что опекунство осуществляется только в интересах ребенка и его благополучия. Опекуны должны делать все возможное для обеспечения достойных условий жизни и заботы о ребенке, а также защищать его права и интересы в любых ситуациях.

Наследование

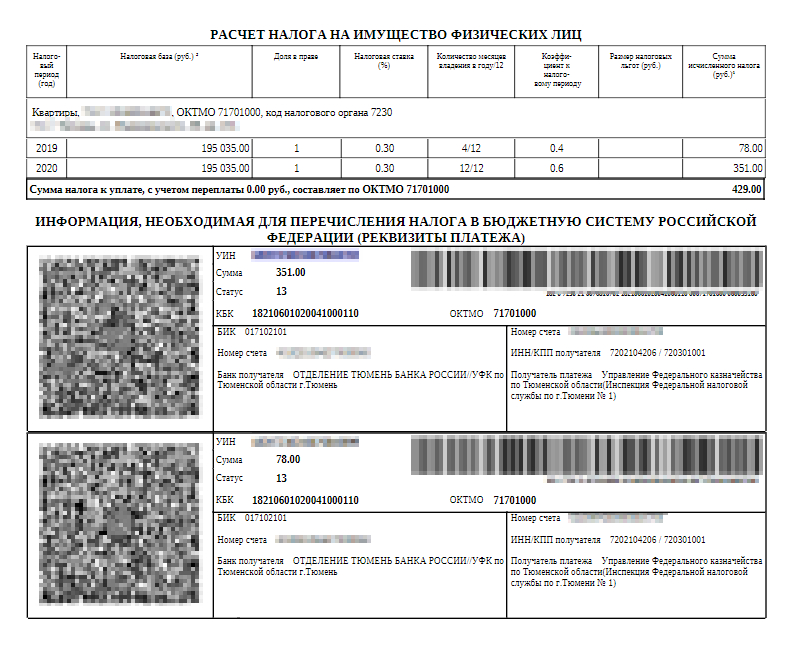

В случае наследования имущества ребенка, вопрос о снятии налога на имущество может возникнуть в следующих ситуациях:

1. Наследование по завещанию

Если ребенок является наследником по завещанию, то в соответствии с налоговым законодательством, ему необходимо уплатить налог на имущество, которое он получил в результате наследования. Однако, существуют определенные категории наследников, которые освобождаются от уплаты данного налога.

Например, в большинстве регионов России действует особый порядок налогообложения наследства для одаряемых лиц, включая детей наследника. В таких случаях величина налога может быть уменьшена или полностью освобождена, в зависимости от региона и величины наследуемого имущества.

2. Наследование по закону

Если ребенок является наследником по закону, то вопрос о снятии налога на имущество может возникнуть только в том случае, если размер наследуемого имущества превышает установленные нормы для освобождения от налогообложения.

В случае превышения указанных норм, ребенок должен будет уплатить налог на имущество, полученное в результате наследования.

Важно помнить, что налог на имущество должен быть уплачен в установленные сроки и в соответствии с действующим законодательством.

Вопрос-ответ:

Какие условия должны быть выполнены, чтобы снять с ребенка налог на имущество?

Чтобы снять с ребенка налог на имущество, следует учесть несколько условий. Во-первых, ребенок должен быть собственником недвижимости или иметь долю в ней. Во-вторых, ребенку должно быть достигнуто совершеннолетие или быть признанным судом полностью обеспечиваемым. Также, необходимо предоставить документы, подтверждающие собственность на имущество и его стоимость.

Какие документы нужно предоставить для снятия налога на имущество с ребенка?

Для снятия налога на имущество с ребенка необходимо предоставить ряд документов. Во-первых, это документы, подтверждающие собственность на имущество и его стоимость, такие как свидетельство о праве собственности или договор купли-продажи. Во-вторых, следует предоставить документы, подтверждающие статус ребенка, такие как паспорт или свидетельство о рождении. Кроме того, могут потребоваться другие документы, связанные с финансовым положением ребенка и его обеспечением.

Можно ли снять налог на имущество с ребенка, если он еще не совершеннолетний?

Да, возможно снять налог на имущество с ребенка, даже если он еще не совершеннолетний. Однако, в этом случае родитель или законный представитель несовершеннолетнего ребенка должен предоставить документы, подтверждающие собственность ребенка на имущество и его стоимость, а также документы, подтверждающие статус ребенка и его обеспечение.

Каким образом возможно снять налог на имущество с ребенка, если он признан судом полностью обеспечиваемым?

Если ребенок признан судом полностью обеспечиваемым, то его родитель или законный представитель может снять налог на имущество с ребенка. Для этого необходимо предоставить документы, подтверждающие статус ребенка, такие как приговор суда или справка о признании ребенка полностью обеспечиваемым. Также следует предоставить документы, подтверждающие собственность ребенка на имущество и его стоимость.

Какие условия должны быть выполнены, чтобы снять с ребенка налог на имущество?

Чтобы снять налог на имущество с ребенка, необходимо, чтобы ребенок достиг возраста 18 лет и имел независимо от родителей доходы от своего имущества, которые превышают установленный минимум.

Какой размер доходов от имущества необходим, чтобы получить налог на имущество для ребенка?

Для получения налога на имущество для ребенка необходимо, чтобы его доходы от имущества превышали 1 миллион рублей в год.