Какие налоги должны быть установлены, чтобы предотвратить массовое эмигрирование из страны?

Проблема оттока налогоплательщиков становится все более актуальной во многих странах мира. Растущее число людей, решающих эмигрировать в поисках более выгодных налоговых условий, создает значительные проблемы для национальных экономик. Но какой должен быть оптимальный налоговый уровень, который сможет предотвратить отток из страны и одновременно обеспечить необходимые доходы для государственного бюджета?

Существует множество факторов, которые необходимо учесть при определении оптимального налогового уровня. Во-первых, необходимо учитывать налоговую нагрузку на граждан и предпринимателей. Слишком высокие налоги могут обескураживать предпринимателей и приводить к их миграции в более благоприятные налоговые юрисдикции. Однако, слишком низкий налоговый уровень может не обеспечить необходимые доходы для государства и привести к дефициту бюджета.

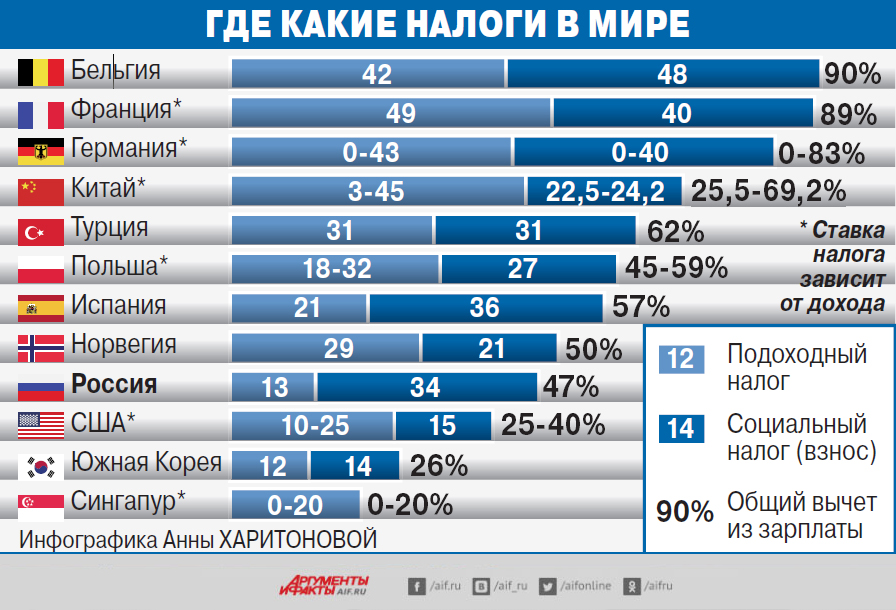

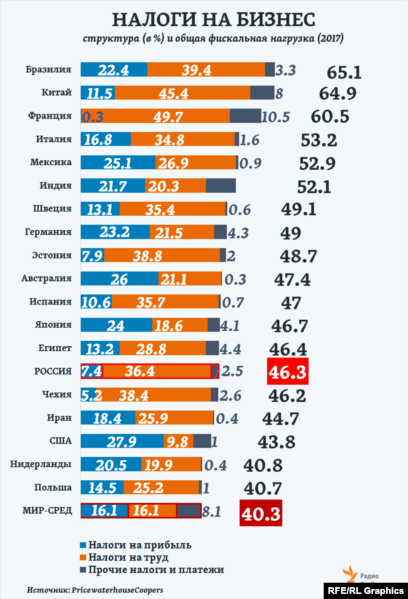

Еще одним важным аспектом является сравнение налоговой политики с другими странами. Если налоги в данной стране значительно выше, чем в соседних государствах, это может привести к уходу предпринимателей и налогоплательщиков за границу. Наличие конкуренции среди различных юрисдикций может стимулировать правительство к введению более благоприятных налоговых условий для привлечения инвестиций и талантов.

- Влияние налогов на отток из страны

- Нарастающая проблема

- Содержательная заголовок

- Подведение итогов

- Факторы, влияющие на отток

- 1. Экономические условия

- 2. Коррупция

- 3. Образование и карьера

- 4. Качество жизни

- Определение оптимального налогового уровня

- Стратегии предотвращения оттока

- 1. Снижение налоговых ставок

- 2. Улучшение налоговых условий

- 3. Повышение качества жизни

- Примеры успешных стран

- США

- Сингапур

- Вопрос-ответ:

- Какой налоговый уровень может предотвратить отток из страны?

- Какой влияние налогового уровня на отток капитала из страны?

- Какие факторы следует учитывать при определении оптимального налогового уровня?

- Какие страны имеют оптимальный налоговый уровень?

- Как налоговый уровень влияет на отток из страны?

- Какой налоговый уровень считается оптимальным для предотвращения оттока из страны?

- Какие страны имеют успешный опыт снижения налогов для предотвращения оттока?

- Какой вклад может внести снижение налогов в экономику страны?

- Какие аргументы есть против снижения налогов для предотвращения оттока?

- Какой налоговый уровень можно считать оптимальным для предотвращения оттока из страны?

- Видео:

Влияние налогов на отток из страны

Налоги играют важную роль в экономике страны и могут оказывать влияние на решение граждан остаться или уехать за границу. Высокий налоговый уровень может стать одной из причин оттока квалифицированных специалистов, предпринимателей и инвесторов.

Одной из самых значимых факторов, влияющих на решение о миграции, является ставка налога на доходы физических лиц. Чем выше ставка налога, тем больше мотивации у граждан уехать за пределы своей страны в поисках более благоприятных условий для уплаты налогов.

Кроме ставки налога, важным фактором является сложность налоговой системы. Если налогообложение сложное и запутанное, предпринимателям может быть сложно справиться с его требованиями, что также может стать причиной оттока из страны. Упрощение налогообложения и снижение разнообразия налоговых ставок может сделать условия более привлекательными для предпринимателей и инвесторов.

Другим фактором, влияющим на решение остаться или уехать, является система социального обеспечения. Часто высокие налоговые ставки используются для финансирования системы социального обеспечения, однако, если система неэффективная или зависимая от государства, это может отпугнуть предпринимателей и инвесторов, которые не видят реальных выгод от своих налоговых платежей.

| Фактор | Влияние |

|---|---|

| Ставка налога на доходы физических лиц | Чем выше ставка, тем больше мотивации уехать из страны |

| Сложность налоговой системы | Более простая система облегчает соблюдение налоговых обязательств и может привлечь предпринимателей и инвесторов |

| Система социального обеспечения | Неэффективная или зависимая от государства система может отпугнуть предпринимателей и инвесторов |

Таким образом, налоговый уровень играет важную роль в принятии решения гражданами остаться или уехать из страны. Важно находить оптимальный баланс между необходимостью сбора налогов для финансирования государственных нужд и созданием благоприятных условий для предпринимательства и привлечения инвестиций.

Нарастающая проблема

В современном мире мобильность населения достигла невиданных масштабов. Все больше и больше людей переезжает в другие страны в поисках лучшей жизни, высокооплачиваемой работы или более благоприятных условий для предпринимательства. Этот процесс, известный как международная миграция, стал настоящей нарастающей проблемой для многих государств.

Вместе с переездом граждан в другие страны уходят их средства и знания, что негативно сказывается на экономике и развитии родной страны. Но главная проблема не только в потере финансовых ресурсов. Большинство эмигрантов обладает высокой квалификацией и образованием, что делает их ценными работниками и предпринимателями. Их уход в другие страны приводит к сокращению численности рабочей силы и ухудшению ситуации на рынке труда.

Содержательная заголовок

Возникает вопрос – как остановить эту негативную тенденцию? Существует множество факторов, влияющих на решение мигрантов покинуть свою родину, и налоговая политика является одним из них. Каждая страна имеет свои налоговые ставки и правила, и многие мигранты уезжают в поисках места с более выгодными налоговыми условиями.

Оптимальный налоговый уровень, который предотвратит отток из страны, является сложной задачей. С одной стороны, высокие налоги могут оттолкнуть предпринимателей и высококвалифицированных работников, а с другой – низкие налоги могут привести к нехватке средств для развития страны и предоставления социальных услуг.

Для решения этой проблемы необходимо учитывать различные факторы, такие как экономическая ситуация, уровень безработицы, наличие социальных программ и качество инфраструктуры. Только с учетом всех этих факторов можно найти баланс между достаточным налоговым доходом и удержанием талантливых людей в стране.

Подведение итогов

Таким образом, международная миграция представляет серьезную проблему для многих стран, и налоговая политика может сыграть важную роль в ее решении. Определение оптимального налогового уровня, который предотвратит отток из страны и удержит высококвалифицированных работников и предпринимателей, требует внимательного анализа и балансировки различных факторов.

Факторы, влияющие на отток

Отток из страны может быть вызван различными факторами, которые влияют на экономическую ситуацию и благосостояние граждан. Ниже перечислены основные факторы, которые способствуют оттоку:

1. Экономические условия

Экономические условия являются ключевым фактором, который влияет на решение граждан остаться или уехать из страны. Низкий уровень зарплат, высокие налоги и отсутствие перспектив на рост заставляют людей искать лучшие условия за границей.

2. Коррупция

Высокий уровень коррупции в стране также способствует оттоку. Коррупция создает недоверие в правительство и институты, а также ограничивает возможности для бизнеса и инвестиций.

3. Образование и карьера

Качество образования и возможности для карьерного роста являются важными факторами для привлечения и удержания людей в стране. Если гражданам не предоставляются качественные образовательные и карьерные возможности, они могут решиться на переезд в страну с более благоприятными условиями.

4. Качество жизни

Качество жизни, которое включает в себя доступность медицинского обслуживания, безопасность, инфраструктуру и условия для ведения бизнеса, также оказывает влияние на решение людей остаться или уехать из страны.

Учет и анализ этих факторов позволяет правительству разработать оптимальный налоговый уровень, который поможет предотвратить отток из страны и привлечь инвестиции и таланты.

Определение оптимального налогового уровня

Определение оптимального налогового уровня представляет собой сложную и многогранную задачу, которая требует учета множества факторов и особенностей экономической системы. Налоговый уровень должен быть достаточно высоким, чтобы обеспечить необходимое финансирование государственных программ и функций, но при этом не должен быть слишком высоким, чтобы не негативно сказываться на экономической активности и не приводить к оттоку активов и капитала из страны.

Одним из важных факторов, влияющих на оптимальный налоговый уровень, является уровень экономического развития страны. В развитых странах налоговые ставки обычно выше, так как там требуется больше средств для поддержания сложной инфраструктуры и социальных программ. Однако слишком высокие налоги могут вызывать у предпринимателей и богатых индивидуумов желание уехать в страны с более низкими налоговыми ставками.

Еще одним фактором, важным для определения оптимального налогового уровня, является структура налоговой системы. Некоторые виды налогов, например, прогрессивный налог на доходы или налог на прибыль, могут быть более эффективными и справедливыми, чем другие. Также важно учитывать сферу применения налогов. Например, в некоторых странах налоги на имущество и недвижимость установлены на более высоком уровне, чтобы сдерживать спекулятивные операции на рынке недвижимости и обеспечить доступность жилья для населения.

Помимо уровня и структуры налогов, необходимо принимать во внимание также международные соглашения и законы. В некоторых случаях, страны могут снизить налоговую нагрузку на предпринимателей и компании, чтобы привлечь их внимание и инвестиции, и тем самым стимулировать экономический рост и развитие.

Разработка оптимального налогового уровня является сложным заданием для правительств и экономистов. Она требует балансирования множества факторов и учета экономической специфики страны. Однако, правильно выбранный налоговый уровень может стимулировать экономический рост, поддерживать социальные программы и уменьшить отток активов и капитала из страны.

Стратегии предотвращения оттока

Отток налогоплательщиков из страны может иметь серьезные экономические последствия, поэтому необходимо принимать меры для предотвращения этого процесса. Существуют различные стратегии, которые можно использовать для снижения оттока налоговых плательщиков:

1. Снижение налоговых ставок

Одной из основных причин оттока налогоплательщиков является высокий уровень налоговых ставок. Введение более низких налоговых ставок может стимулировать предпринимателей и индивидуальных налогоплательщиков оставаться в стране и продолжать вносить свой вклад в экономику.

2. Улучшение налоговых условий

Важно создать привлекательную налоговую среду, которая будет способствовать развитию бизнеса и инвестиций в стране. Это может включать в себя упрощение налогового законодательства, сокращение бюрократии и улучшение качества налоговых услуг.

3. Повышение качества жизни

Часто отток налогоплательщиков связан с недовольством качеством жизни в стране. Улучшение условий жизни, доступности образования и здравоохранения может значительно снизить желание людей покидать страну.

Кроме того, необходимо разрабатывать меры для удержания квалифицированных специалистов, предоставлять возможности для развития и повышения квалификации, устраивать мероприятия и программы для привлечения талантливых молодых людей.

В целом, предотвращение оттока из страны является сложной задачей, требующей комплексных и долгосрочных мер. Комбинирование указанных стратегий может способствовать снижению оттока и укреплению экономии страны.

Примеры успешных стран

Многие страны в мире активно используют свою налоговую политику для привлечения и удержания талантливых граждан и предотвращения оттока высококвалифицированных специалистов за границу. Некоторые из таких успешных стран включают:

США

США являются отличным примером страны, которая успешно применяет налоговые стимулы для привлечения и удержания талантов. В стране существует система грантов и налоговых льгот для высокооплачиваемых специалистов и предпринимателей. Благодаря этим мерам, США привлекают множество иностранных специалистов и талантов, что способствует инновациям и экономическому росту.

Сингапур

Сингапур известен своей предпринимательской культурой и привлекательными налоговыми условиями для бизнеса и высокооплачиваемых специалистов. В стране действует низкая ставка налога на прибыль и различные налоговые льготы для стартапов и венчурных компаний. Благодаря этим условиям, Сингапур стал одной из ведущих стран в области инноваций и технологического развития.

Важно отметить, что каждая страна имеет свой уникальный опыт и успешные подходы к использованию налоговой политики для привлечения и удержания талантов. Регулярное обновление и адаптация налоговых мер может быть ключевым фактором в поддержании конкурентоспособности страны и предотвращении оттока высококвалифицированных кадров.

Вопрос-ответ:

Какой налоговый уровень может предотвратить отток из страны?

Оптимальный налоговый уровень для предотвращения оттока из страны может быть различным и зависит от многих факторов. Один из подходов к определению оптимального налогового уровня основан на принципе налоговой эффективности. По этому принципу, оптимальным считается такой налоговый уровень, при котором государство сможет получить максимальный объем налоговых доходов при минимальном оттоке капитала за границу. Определение конкретного налогового уровня требует анализа экономических условий и особенностей каждой страны.

Какой влияние налогового уровня на отток капитала из страны?

Высокий налоговый уровень может негативно влиять на отток капитала из страны. Предприниматели и инвесторы могут принимать решение о перемещении своих активов и бизнесов в другие страны, где налоговая нагрузка ниже. Это может привести к потере рабочих мест, снижению экономической активности и росту безработицы в стране. Оптимальный налоговый уровень должен быть достаточно низким, чтобы привлечь капитал и стимулировать экономический рост, но при этом должен обеспечивать достаточный уровень налоговых доходов для финансирования государственных программ.

Какие факторы следует учитывать при определении оптимального налогового уровня?

Определение оптимального налогового уровня требует учета множества факторов. Важными факторами являются уровень экономического развития страны, конкурентное окружение, налоговая система других стран, уровень инфраструктуры и доступность квалифицированных кадров, политическая и экономическая стабильность. Кроме того, необходимо учитывать специфические особенности отраслей экономики, затраты на общественные блага и социальные программы, а также налоговый климат внутри страны.

Какие страны имеют оптимальный налоговый уровень?

Определение оптимального налогового уровня является сложной задачей и зависит от конкретных экономических условий каждой страны. Некоторые страны, такие как Швейцария, Люксембург и Гонконг, известны своей низкой налоговой нагрузкой и привлекательным налоговым климатом. Однако, оптимальный налоговый уровень может быть различным дл работы каждой конкретной страны.

Как налоговый уровень влияет на отток из страны?

Налоговый уровень влияет на отток из страны, поскольку высокие налоги могут стимулировать богатых и успешных людей и предприятия переехать в другие страны с более низкими налоговыми ставками. Снижение налогов позволяет привлечь инвестиции, способствует экономическому росту и созданию новых рабочих мест.

Какой налоговый уровень считается оптимальным для предотвращения оттока из страны?

Оптимальный налоговый уровень для предотвращения оттока из страны зависит от многих факторов, таких как экономическая ситуация, уровень доходов населения, конкуренция с другими странами и другие. Обычно говорят, что налоговая ставка должна быть умеренной, чтобы не отпугивать инвестиции и предпринимательство из страны.

Какие страны имеют успешный опыт снижения налогов для предотвращения оттока?

Несколько стран в мире снизили свои налоговые ставки с целью привлечь инвестиции и предотвратить отток. Некоторые из таких стран включают Швейцарию, Сингапур, Гонконг и Эстонию. Эти страны добились успешных результатов в привлечении инвестиций и развитии своих экономик.

Какой вклад может внести снижение налогов в экономику страны?

Снижение налогов может стимулировать экономический рост, поскольку это может привлечь инвестиции и способствовать развитию предпринимательства. Более низкие налоги также могут снизить стоимость жизни для населения и улучшить их потребительскую способность, что может привести к увеличению потребления и спроса на товары и услуги.

Какие аргументы есть против снижения налогов для предотвращения оттока?

Одним из аргументов против снижения налогообложения для предотвращения оттока является потеря доходов для государственного бюджета. Высокие налоги могут также использоваться для финансирования общественных программ и социальных услуг, которые могут потребовать дополнительных средств. Кроме того, некоторые аргументируют, что снижение налогов может привести к росту неравенства, когда богатые люди получают больше выгод от таких мер, чем бедные.

Какой налоговый уровень можно считать оптимальным для предотвращения оттока из страны?

Оптимальный налоговый уровень для предотвращения оттока из страны может быть разный в зависимости от конкретной ситуации. Однако, согласно некоторым исследованиям, оптимальным налоговым уровнем для предотвращения оттока может считаться такой, который балансирует между достаточной доходностью для государства и низкой нагрузкой для налогоплательщиков. Это может быть примерно от 20 до 30 процентов налоговых ставок для физических лиц и до 20 процентов для юридических лиц.