Как рассчитывается налог при продаже жилого дома и земельного участка – все, что нужно знать

Продажа жилого дома и земельного участка – это серьезное мероприятие, которое требует не только внимательного подхода, но и понимания того, как рассчитывается налог с этой сделки. Ошибка в расчетах может привести к неприятным последствиям, включая штрафы и дополнительные выплаты. Поэтому, перед тем как приступить к продаже недвижимости, стоит ознакомиться с процедурой рассчета налога.

Первым шагом для рассчета налога с продажи жилого дома и земельного участка является определение налоговой базы – суммы, от которой будет рассчитываться налог. Налоговая база зависит от нескольких факторов, таких как цена продажи, стоимость приобретения недвижимости, затраты на улучшение и содержание объектов. Важно отметить, что налоговая база может быть снижена за счет налоговых льгот или учитывая расходы на определенные цели.

Далее необходимо определить ставку налога, которая может быть разной для резидентов и нерезидентов, а также зависит от суммы налоговой базы. В большинстве случаев ставка налога устанавливается в процентах от налоговой базы и может быть изменена законодательно. После определения ставки, можно перейти к расчету суммы налога. Для этого необходимо умножить налоговую базу на ставку налога в виде десятичной дроби.

Помните, что рассчитывать налог с продажи жилого дома и земельного участка следует в соответствии с действующим законодательством и налоговыми правилами своей страны или региона. Если вам необходима более детальная информация, рекомендуется обратиться к специалисту, такому как налоговый консультант или юрист, который поможет вам правильно рассчитать налог и избежать возможных проблем.

- Определение налоговой базы

- Использование освобождения от налога

- Расчет ставки налога

- 1. Определение общей стоимости

- 2. Расчет базы налогообложения

- 3. Определение ставки налога

- Применение льгот и учет амортизации

- Применение льгот

- Учет амортизации

- Повышение налогового вычета при продаже жилья

- Преимущества повышения налогового вычета при продаже жилья

- Важные моменты повышения налогового вычета при продаже жилья

- Определение и оплата налога с земельного участка

- Вопрос-ответ:

- Как рассчитать налог с продажи жилого дома и земельного участка?

- Какие факторы влияют на ставку налога с продажи жилого дома и земельного участка?

- Какой срок владения домом и земельным участком считается длительным?

- Что делать, если стоимость объекта продажи жилого дома и земельного участка неизвестна?

- Как рассчитать налог с продажи жилого дома?

- Как рассчитать налог с продажи земельного участка?

- Видео:

Определение налоговой базы

Для определения налоговой базы необходимо учесть следующие факторы:

| Фактор | Описание |

|---|---|

| Стоимость жилого дома и земельного участка | Учет стоимости объектов продажи является первоначальным шагом при определении налоговой базы. Стоимость определяется на основе оценки экспертов и рыночных цен похожих объектов. |

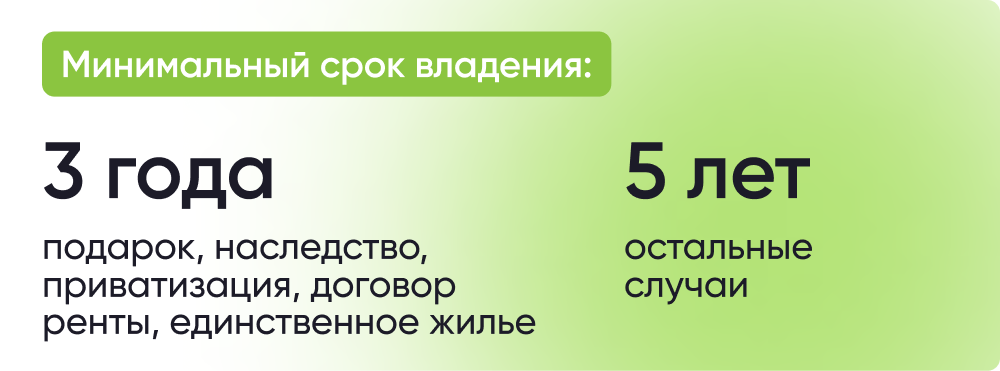

| Срок владения | Срок владения объектом также влияет на размер налоговой базы. Чем дольше объект находился в собственности продавца, тем меньше сумма налога будет уплачена. В некоторых случаях, при длительном владении, налоговая база может быть полностью освобождена. |

| Продажа в рамках наследства или дарения | Если продажа жилого дома и земельного участка происходит в рамках наследства или дарения, налоговая база может быть изменена. В таких случаях коэффициенты применяются для определения новой стоимости объекта. |

| Прочие возможные факторы | Кроме вышеперечисленных, также могут существовать и другие факторы, влияющие на налоговую базу при продаже жилого дома и земельного участка. К ним могут относиться судебные решения, налоговые льготы, региональные или муниципальные правила и т.д. |

Определение налоговой базы является сложным процессом, требующим учета различных факторов. Важно правильно провести расчеты, чтобы избежать проблем с налоговыми органами и минимизировать сумму уплачиваемого налога при продаже жилого дома и земельного участка.

Использование освобождения от налога

В некоторых случаях, продажа жилого дома и земельного участка может быть освобождена от уплаты налога на прибыль. В соответствии с действующим законодательством, обладатель может воспользоваться освобождением, если они соответствуют определенным условиям.

Одно из условий освобождения от налога является срок владения недвижимостью. В большинстве случаев, продажа жилого дома и земельного участка будет освобождена от налога, если владелец прожил в этой собственности не менее двух лет до продажи. Но иногда существуют исключения и срок владения может быть изменен.

Еще одним фактором освобождения от налога является цель продажи недвижимости. Если продажа производится для приобретения аналогичного имущества для собственного проживания или реинвестирования, то налог также может быть освобожден.

Важно отметить, что в обоих случаях для воспользования освобождением от налога необходимо соблюдать определенные процедуры и предоставить необходимую документацию. Консультация с налоговым специалистом может помочь в организации правильного расчета и использования освобождения.

Расчет ставки налога

Ставка налога на продажу жилого дома и земельного участка определяется исходя из их стоимости и длительности владения. Расчет ставки налога включает несколько этапов.

1. Определение общей стоимости

Первым шагом в расчете ставки налога необходимо определить общую стоимость жилого дома и земельного участка. Для этого нужно учесть покупную цену объекта, затраты на его улучшение и индексацию стоимости владения.

2. Расчет базы налогообложения

На втором этапе расчета ставки налога определяется база налогообложения, которая получается путем вычитания из общей стоимости жилого дома и земельного участка следующих расходов:

- Расходов на улучшение объекта;

- Налоговых вычетов;

- Индексации стоимости владения;

- Прочих расходов, связанных с продажей.

3. Определение ставки налога

После расчета базы налогообложения можно приступить к определению ставки налога. Ставка налога может быть фиксированной или прогрессивной в зависимости от законодательства страны или региона. Обычно ставка налога составляет определенный процент от базы налогообложения. Например, в России ставка налога на продажу жилого дома и земельного участка составляет 13%.

При расчете ставки налога необходимо учитывать дополнительные факторы, такие как наличие льгот или особенностей, предусмотренных законодательством. Также стоит учесть, что ставка налога может меняться со временем и в зависимости от изменений в законодательстве.

Применение льгот и учет амортизации

При продаже жилого дома и земельного участка могут быть применены льготы, а также учтена амортизация.

Применение льгот

Один из возможных видов льгот при продаже жилого дома и земельного участка – это налоговый вычет на доходе полученном от продажи жилого объекта. Для получения этой льготы необходимо соответствовать определенным требованиям, например, проживать в данном доме на протяжении определенного времени или иметь определенный статус, такой как инвалидность или участник Великой Отечественной войны.

Кроме того, есть возможность применить льготу налога на прирост стоимости капитальных вложений при последующей продаже имущества. Это означает, что при условии инвестирования денег полученных от продажи жилого дома или земельного участка в приобретение другого имущества в определенный срок, налог на прирост стоимости этого нового имущества не платится.

Учет амортизации

Владение жилым домом или земельным участком считается долгосрочным активом, поэтому его стоимость может уменьшаться со временем из-за физического износа и морального старения. Это снижение стоимости называется амортизацией и может быть учтено при расчете налога с продажи.

Амортизацию можно рассчитать, зная первоначальную стоимость объекта, его срок службы и метод амортизации. Применение амортизации позволяет уменьшить налог с продажи, так как учет амортизации позволяет учесть снижение стоимости объекта со временем.

Важно помнить, что применение льгот и учет амортизации при продаже жилого дома и земельного участка требуют соответствия определенным требованиям и правилам. Рекомендуется проконсультироваться с налоговым консультантом или специалистом в этой области, чтобы убедиться, что все условия и требования учтены правильно.

Повышение налогового вычета при продаже жилья

При продаже жилого дома или квартиры многие собственники могут воспользоваться налоговым вычетом. Налоговый вычет позволяет уменьшить сумму налога, который приходится платить при продаже недвижимости.

Одним из способов повысить размер налогового вычета при продаже жилья является его использование для приобретения нового жилья. В этом случае, если вы продаете свой старый дом или квартиру и в течение трех лет приобретаете новое жилье, вы можете использовать сумму продажи для уменьшения налоговой базы и, соответственно, снижения суммы налога.

Приобретение нового жилья дает возможность воспользоваться налоговым вычетом в размере суммы, полученной от продажи старого жилья, либо в размере суммы стоимости приобретаемого жилья (в случае, если новое жилье стоит дороже).

Еще одним способом повышения налогового вычета при продаже жилья является его использование для погашения кредита или ипотеки на приобретение другого жилья. В этом случае сумма продажи старого жилья может быть использована для погашения части кредита, что также позволяет снизить сумму налога, который приходится уплатить.

Важно отметить, что для получения налогового вычета при продаже жилья необходимо соблюдать определенные требования и условия, установленные налоговым законодательством. Например, приобретаемое жилье должно быть собственностью налогоплательщика в течение определенного срока, размер налогового вычета может быть ограничен, и др.

Преимущества повышения налогового вычета при продаже жилья

Повышение налогового вычета при продаже жилья позволяет сэкономить деньги в результате снижения суммы налога на продажу недвижимости. Это может быть особенно полезно, если сумма продажи велика и стандартный налоговый вычет недостаточен для его покрытия. Повышение налогового вычета также может сделать процесс продажи жилья более выгодным и привлекательным.

Кроме того, использование налогового вычета при продаже жилья для приобретения нового жилья или погашения кредита помогает облегчить финансовую нагрузку на собственника и упростить процесс переезда в новое жилье.

Важные моменты повышения налогового вычета при продаже жилья

- Необходимо подробно изучить требования налогового законодательства к получению налогового вычета при продаже жилья.

- Возможность использования налогового вычета для приобретения нового жилья или погашения кредита может зависеть от ряда факторов, включая срок владения старым жильем и стоимость нового жилья.

- Рекомендуется запрашивать консультацию у профессионального налогового советника или юриста для определения оптимального способа использования налогового вычета при продаже жилья.

Определение и оплата налога с земельного участка

Определение размера налога осуществляется налоговыми органами в соответствии с действующим законодательством. Налоговыми органами могут выставляться счета-фактуры на оплату налога, которые должны быть уплачены в установленные сроки.

Оплата налога с земельного участка обязательна для всех владельцев земли, в том числе для физических и юридических лиц. При определении размера налога учитывается стоимость земельного участка, которая может быть установлена в результате независимой оценки имущества.

В случае неправильного или несвоевременного уплаты налога с земельного участка могут быть предусмотрены штрафные санкции и другие меры ответственности со стороны налоговых органов. Поэтому рекомендуется владельцам земельных участков внимательно отслеживать сроки и порядок уплаты налога, чтобы избежать проблем с налоговой инспекцией.

Вопрос-ответ:

Как рассчитать налог с продажи жилого дома и земельного участка?

Для расчета налога с продажи жилого дома и земельного участка необходимо учитывать ряд факторов, таких как стоимость объекта, его возраст, срок владения и наличие других доходов. Налог рассчитывается на основе ставки, которая зависит от стоимости объекта и длительности срока владения. Точный расчет налога лучше всего доверить профессионалам, таким как бухгалтер или налоговый консультант, чтобы избежать возможных ошибок и незаконных действий.

Какие факторы влияют на ставку налога с продажи жилого дома и земельного участка?

Ставка налога с продажи жилого дома и земельного участка зависит от нескольких факторов. Одним из основных факторов является стоимость объекта. Чем выше цена, тем выше ставка налога. Также учитывается возраст объекта: чем старше дом или земельный участок, тем ниже ставка налога. Другим фактором является срок владения: если объект был в собственности более 3-х лет, то налог начисляется по более низкой ставке. Наличие других доходов также может повлиять на ставку налога.

Какой срок владения домом и земельным участком считается длительным?

Длительный срок владения домом и земельным участком считается более 3 лет. Если вы продаете объект и он был в вашей собственности менее 3-х лет, то налог будет рассчитываться по повышенной ставке. Если же срок владения составляет 3 года или более, то налог рассчитывается по более низкой ставке. Это одно из преимуществ долгосрочного владения недвижимостью.

Что делать, если стоимость объекта продажи жилого дома и земельного участка неизвестна?

Если стоимость объекта продажи жилого дома и земельного участка неизвестна, можно обратиться к оценщику. Оценщик проведет оценку объекта и даст вам информацию о его стоимости. Эта информация понадобится для расчета налога с продажи. Также стоит учитывать, что налоговые органы могут проводить свою оценку стоимости объекта в случае сомнений или противоречий в данных о его стоимости.

Как рассчитать налог с продажи жилого дома?

Для расчета налога с продажи жилого дома необходимо узнать его стоимость продажи и вычитать из нее стоимость приобретения и сумму расходов на улучшение и строительство. Полученную разницу необходимо умножить на ставку налога на имущество и поделить на количество лет владения домом. Таким образом можно рассчитать налог с продажи жилого дома.

Как рассчитать налог с продажи земельного участка?

Для расчета налога с продажи земельного участка необходимо узнать его стоимость продажи и вычитать из нее стоимость приобретения и сумму расходов на улучшение. Полученную разницу необходимо умножить на ставку налога на имущество и поделить на количество лет владения участком. Таким образом можно рассчитать налог с продажи земельного участка.